Les risques sont quotidiens et concernent tout le monde

Un père de famille conduit ses enfants à l’école primaire avant d’aller à son travail. Il gare sa voiture et accompagne les deux enfants dans la cour de l’école où ils se chahutent joyeusement avec leurs camarades. Le père est distrait et consulte son portable toutes les 10 secondes car il attend un sms de la banque concernant un accord pour un crédit immobilier. Un de ses fils fait tomber un camarade, le père se précipite pour l’aider à se relever et vérifier qu’il n’y a pas de mal ; ce faisant son portable chute par terre. Ouf, pas de dommage non plus sur le précieux appareil.

Listons rapidement les risques que cette famille a couru ce matin comme un autre :

en voiture, les trajets quotidiens sont les plus risqués, 85 % des accidents ont lieu sur des trajets courts, 13 % des tués ont lieu sur le trajet domicile-travail (source AGPM) ;

dans l’école, les enfants peuvent provoquer accidentellement des dommages ou en subir eux-mêmes, il y a eu plus de 12 500 accidents scolaires recensés dans les établissements d’écoles primaires sur l’année 2017/2018 (source Observatoire national de la sécurité et de l’accessibilité des établissements d’enseignement) ;

le mobile qui chute est peut-être le risque le moins grave, mais il peut tout de même gâcher la journée de son propriétaire !

La prudence au volant et la vigilance dans l’encadrement de ses enfants sont les plus sûrs moyens d’éviter ces risques, mais sur la route le risque peut provenir d’autrui et l’on ne peut pas surveiller tout le temps ses enfants.

Nécessité et obligation de les couvrir

Qui peut prétendre maîtriser tous les risques qui l’entourent ? Risques sur ses biens, risques sur sa santé, ses finances ? Risque sur l’entreprise pour laquelle il travaille ou qu’il dirige ? Chaque jour qui passe, les aléas de la vie peuvent impacter directement ou indirectement nos vies. Tomber malade, provoquer ou subir un dégât des eaux, être cambriolé, provoquer ou être victime d’un accident, la liste des risques qui nous entourent est sans fin.

En souscrivant une police d’assurance, vous obtenez la garantie qu’en cas de sinistre vous serez indemnisé. Un contrat est passé entre l’assuré et une société qui a été agréée par les autorités pour proposer une couverture de vos risques : un assureur. Son métier est de proposer des contrats à une certaine tarification, la prime, qui lui permettra ensuite de tenir les garanties qu’il offre. Le point clé à retenir est la notion de mutualisation.

C’est-à-dire que chaque année, les primes d’assurance payées par les uns permettent de couvrir les sinistres des autres. Chaque année, les assurés payent une prime auprès d’un assureur donné pour se couvrir contre un risque spécifique ; ces primes constituent un montant qui permet ensuite à cet assureur de payer les garanties pour les quelques assurés qui vont déplorer un sinistre.

Les bénéfices de l’assurance sont multiples :

éviter des situations financières dramatiques en cas de coup dur ;

gagner en tranquillité d’esprit ;

pouvoir se projeter dans le futur ;

faire confiance à des tiers qui sont eux aussi assurés.

Certaines assurances sont optionnelles. C’est à chacun de déterminer si la couverture d’un risque est pertinente, cela dépend notamment de sa tolérance au risque et de l’impact dans la vie de l’assuré d’un éventuel dommage. Rien ne vous oblige à vous assurer dans tous les cas, soit car la valeur d’un bien n’est pas assez importante par rapport aux démarches ou au coût de l’assurance, soit car vous estimez le risque trop faible par rapport à la prime à payer. Le rôle du conseiller est d’éclairer le choix du client afin qu’il comprenne l’intérêt et les limites de chaque contrat ; mais au final le choix reste dans les mains du client.

Cependant, dans de nombreux cas, la loi vous obligera à vous assurer, majoritairement en prévision de sinistres que vous pourriez déclencher pour des tiers. L’assurance est rendue obligatoire par les autorités lorsqu’il s’agit de vous assurer sur les risques que vous faites courir aux autres ; par exemple, sur le risque d’accident de la circulation ou sur la responsabilité concernant les dommages que vos enfants peuvent causer. C’est ce qu’on appelle les risques aux tierces personnes, aux tiers.

Il existe plus de 100 assurances obligatoires !

Concernant l’assurance des véhicules à moteur par exemple, l’article L211-1 du Code des assurances stipule que : "toute personne physique ou toute personne morale […], dont la responsabilité civile peut être engagée en raison de dommages subis par des tiers résultant d'atteintes aux personnes ou aux biens dans la réalisation desquels un véhicule est impliqué, doit, pour faire circuler celui-ci, être couverte par une assurance garantissant cette responsabilité, […]".

Concernant les locataires de logement, la loi les oblige à souscrire à la garantie "risques locatifs" par l’article 7 de la loi n°89-462 du 6 juillet 1989.

Ci-dessous une liste non exhaustive d’assurances obligatoires :

chaque copropriétaire est tenu de s'assurer contre les risques de responsabilité civile – article 9-1 de la loi n°65-557 du 10 juillet 1965 ;

l’assurance sociale pour les risques sociaux suivants : retraite, accidents du travail, maladie et invalidité. Les cotisations aux assurances sociales sont obligatoires et sont payées par les salariés et les entreprises ;

certaines assurances professionnelles, dans le cadre de professions réglementées.

Enfin, certaines assurances restent facultatives, mais de facto incontournables. C’est le cas de l’assurance emprunteur dans le cadre d'une demande de prêt (crédit immobilier, prêt travaux, emprunt pour l'achat d'un véhicule...). Même si elle est légalement facultative, elle est le plus souvent imposée par les organismes de crédit pour protéger à la fois la banque et son client.

Bien choisir sa couverture assurance

Paul et Claire avaient fait l’acquisition de leur appartement il y a 1 an grâce à un crédit immobilier. Pour se couvrir des aléas de la vie, mais aussi parce que leur banque leur exigeait une protection, le couple avait opté pour une assurance-crédit immobilière coemprunteurs à parts égales, bien que Paul contribue à hauteur de 65 % des revenus du foyer. À 36 ans, Paul devient malheureusement invalide suite à un accident de la route et Claire a été contrainte de passer à 80 % de temps de travail pour prendre soin de lui.

Au moment de l’accident, il leur reste 400 000 € à rembourser, leur assurance prendra en charge 50 % soit 200 000€, mais la quote-part revenant à Claire, soit 200 000€, doit continuer à être remboursée. Ne pouvant plus travailler, Paul ne reçoit plus que 50 % de ses revenus avec sa pension d'invalidité Sécurité sociale de 2e catégorie, et Claire se retrouve avec 20 % de revenus en moins ; le poids de la dette restant à payer s’ajoute aux soucis d’une situation humainement dramatique. Une couverture dépassant les 100 % et/ou en proportion de la réalité des revenus aurait été plus adaptée.

Les différents types d’assurance

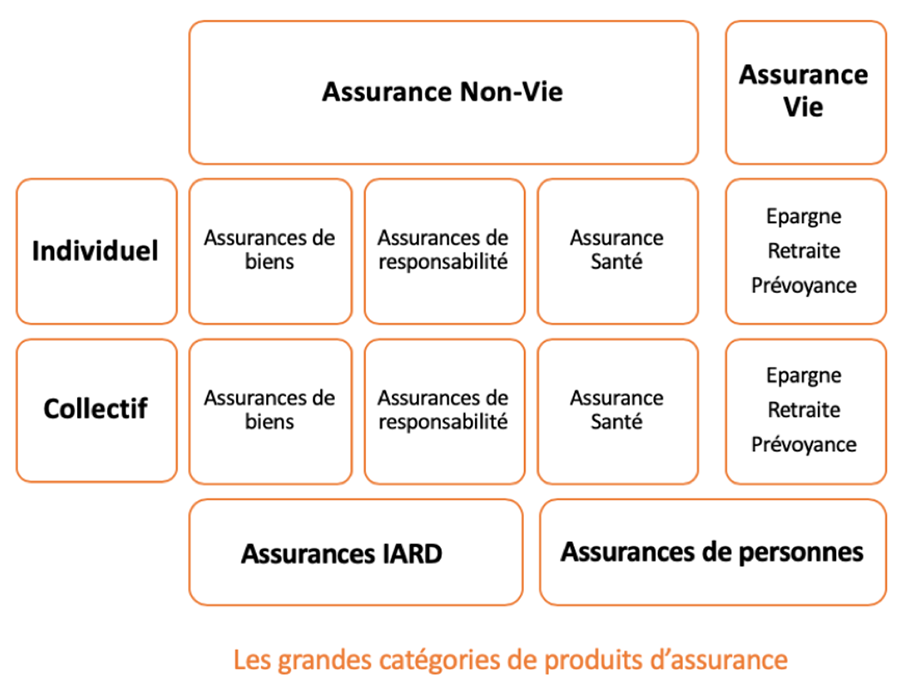

Les solutions existantes sur le marché de l’assurance vont au-delà des exemples que nous venons de citer. Pour répondre aux besoins de leur clientèle, les assureurs ont inventé une multitude de solutions d’assurance regroupées par catégories dans le schéma ci-dessous. Les assurances vont couvrir aussi bien des risques sur la personne que sur les biens.

Les risques sur les biens

Les risques sur les biens sont les plus concrets. Cette famille d’assurance sur les biens est appelée IARD, pour incendie accident et risques divers :

le risque d’incendie intègre aussi tous les risques propres à l’habitation ; on y associera notamment le risque de dégât des eaux et de cambriolage. Les assureurs proposent une assurance multirisque habitation qui va couvrir les risques sur le bâtiment et les meubles, mais aussi la responsabilité civile des occupants, et intègre souvent des garanties complémentaires ;

le risque d’accident concerne principalement les véhicules de toutes sortes et couvrent les dommages que vous pouvez subir, mais aussi ceux que vous pouvez causer ;

les risques divers vont couvrir les accidents de la vie, les assurances sur les biens spécifiques, l’assurance sur le vol ou la casse d’un portable, par exemple.

Les assureurs ou les distributeurs d’assurance doivent remettre à leurs clients un document normé standardisé avant de conclure un contrat d’assurance. Pour les contrats sur les biens, il s’agit d’un "document d’information sur le produit d’assurance" qui résume les points essentiels et permet ainsi au client de comparer les offres.

Les risques de responsabilité

Qu’est-ce que la responsabilité civile ? Imaginons que vous jouiez au ballon avec des enfants dans votre jardin et que vous cassiez accidentellement la fenêtre de votre voisin. Un accident bête qui fait rire les enfants mais pas vous. Qui va payer la réparation ? C’est votre responsabilité de réparer les dégâts que vous avez commis, que ce soit intentionnellement ou non.

L’assurance en responsabilité civile personnelle va couvrir ce risque et rembourser la fenêtre du voisin. Les garanties excluent évidemment les dommages causés intentionnellement. Elles ne couvrent que les dommages à autrui, elles ne couvrent pas les dommages faits à soi-même ou à ses proches.

L’assurance en responsabilité civile est obligatoire et proposée en plus de nombreuses autres garanties, par exemple avec les assurances multirisques habitation, les assurances scolaires. Il convient de vérifier comme pour tout contrat les niveaux de garantie et les exclusions, qui peuvent varier d’un contrat à un autre. Attention, si vous êtes couvert par plusieurs contrats, vous ne sera pas remboursé plusieurs fois ! Il faudra choisir le contrat que vous souhaitez utiliser, certainement celui avec les meilleures conditions.

À noter que les parents sont aussi responsables de leurs enfants mineurs, mais aussi que les propriétaires d’animaux sont responsables des dommages causés par leurs animaux et enfin que les propriétaires d’un bien immobilier sont responsables des dommages liés à un manque d’entretien.

Comment distinguer la responsabilité civile de la responsabilité pénale ?

La responsabilité civile se différencie de la responsabilité pénale qui se rapporte au respect de la loi. Si vous enfreignez la loi, c’est le peuple français, par l’intermédiaire du procureur de la République, qui va vous poursuivre, ou plus fréquemment un agent de police qui est délégataire de cette autorité et qui va vous donner une amende. Votre responsabilité civile va vous engager par rapport à autrui. C’est une personne à qui vous avez causé du tort qui va vous poursuivre en justice et réclamer réparation.

Bilan sur l’importance de l’assurance

Ce n’est pas une mais une multitude de protections que les assureurs vous apportent, pour vous et vos proches. Assurance de vos biens et de votre logis, assurance de votre responsabilité mais aussi assurance santé pour vous couvrir contre la maladie, assurance accidents de la vie pour vous couvrir les aléas de la vie, assurance décès pour protéger vos proches, assurance retraite et assurance vie pour garantir des ressources financières pour vos vieux jours.

Mais vous trouvez encore des assurances spécifiques, comme :

les assurances sur les moyens de paiement couvrant la fraude ;

les assurances juridiques couvrant les frais de procédure en cas de poursuite judiciaire ;

les assurances e-réputation couvrant le risque d’usurpation d’identité sur Internet ou d’atteinte à la vie privée, en finançant les frais de justice et le nettoyage des données ;

les assurances voyage qui permettent de couvrir des risques de santé, de perte ou vol de bagages, ou encore d’annulation de billets. Comme pour la responsabilité civile, les contrats multirisques habitation, complémentaire santé ou garantie des accidents de la vie peuvent contenir des garanties couvrant ces risques partiellement. Si c’est insuffisant, une assurance voyage spécifique peut permettre de partir l’esprit léger et intègre souvent en plus des services d’assistance et de rapatriement ;

les assurances dédiée à un usage précis, comme les assurances pour les smartphones pour couvrir le vol ou la casse de ces précieux et très chers équipements ;

les assurances pour les animaux de compagnie dont les frais de santé peuvent être très élevés, beaucoup plus élevés qu’un smartphone !

Le contrat

La couverture du risque va se matérialiser par la signature d’un contrat d’assurance. Lors de la souscription d’une assurance sur les biens comme sur les personnes, le contrat d’assurance va lier l’assuré à l’assureur. Il détermine, comme tout contrat, les parties contractantes, l’objet du contrat et ses caractéristiques. Dans un contrat d’assurance, il conviendra de définir les biens assurés, la garantie qui sera versée en cas de sinistre, les conditions pour que le déclenchement de la garantie puisse avoir lieu et notamment les exclusions, ce que le contrat ne couvre pas.

En général, les assurances prévoient également une franchise, un montant qui ne sera pas remboursé à l’assuré. Cette franchise permet de baisser le montant de la prime et de dissuader certains comportements. Le fait qu’une partie du coût du sinistre reste à leur charge avec la franchise motive en effet les assurés à être prudents et à ne pas être négligents, comme ils pourraient l’être s’ils savaient que l’intégralité du bien leur serait remboursée en cas de vol ou de casse.

Le contrat d’assurance est normé et doit remplir un ensemble d’obligations fixées par la loi dans le Code des assurances, dans le Code de la mutualité ou dans le Code de la Sécurité sociale, selon le statut juridique de l’assureur. La réglementation encadre les pratiques en termes d’assurance, car un système d’assurance qui fonctionne bien est un pilier sur lequel repose le bon fonctionnement de l’activité économique, mais aussi de la société. Avoir confiance dans la capacité de l’assureur à être présent en cas de sinistre est aussi important qu’avoir confiance dans la capacité de la banque à vous restituer vos dépôts.

En résumé

Il existe 2 grands types d'assurance : l'assurance IARD (Incendies, Accidents et Risques Divers) et assurance de personne.

Certaines de ces assurances sont obligatoires (assurance auto et habitation) tandis que d'autres sont facultatives (mutuelles et prévoyances).

Le contrat d'assurance est normé et doit remplir un ensemble d'obligations fixées par la loi.

Dans ce premier chapitre, vous avez vu les différentes typologies des risques et leur impact sur les clients particuliers. Nous verrons les risques sur la personne dans le prochain chapitre. À tout de suite !