Définir les garanties

L’indemnisation

En cas de sinistre, l’assureur doit indemniser l’assuré selon les garanties propres aux contrats. Une garantie se matérialise par le paiement d’une indemnité selon une méthode convenue en amont : la valeur estimée du sinistre ou une valeur forfaitaire, ou encore le versement d’une rente limitée dans le temps ou non :

La méthode indemnitaire repose sur un principe fondamental selon lequel la prestation de l’assureur doit réparer le préjudice subi par l’assuré, mais ne peut en aucun cas l’excéder. Ce principe s’applique souvent aux garanties non-vie. Si l’assuré a subi un préjudice de 100 €, il sera indemnisé à hauteur de 100 €, et si le préjudice s’élevait à 10 000 €, il aurait reçu 10 000 €. Cela peut causer de gros montants sur des sinistres graves en assurance de responsabilité ou catastrophe naturelle !

Contrairement au principe indemnitaire, le principe forfaitaire ou le versement d’une rente autorise l’assureur et l’assuré à déterminer librement le montant de la prestation sans référence au montant du préjudice subi. Ce principe s’applique souvent aux garanties apportées dans un contrat assurance vie.

Par exemple, suite à un accident de voiture, Mme DORIS a perdu l’usage de son bras droit, Elle est droitière et travaillait en tant que restauratrice de tableaux. Aujourd’hui, elle ne peut plus exercer son activité. La paralysie est une invalidité à 60 % et donc de catégorie 2.

Mme DORIS est en invalidité permanente partielle.

Mme DORIS a souscrit un prêt immobilier pour le financement de sa résidence principale il y a 8 ans. La mensualité est de 1 200€/mois avec une assurance emprunteur à 100 % .

Plusieurs cas de figure :

prise en charge forfaitaire : prend en charge tout ou partie de la mensualité suivant la quotité assurée. Ici, ce sera à 100 %, soit 1 200 € ;

prise en charge indemnitaire : limite la prise en charge à sa perte réelle de revenus. Dans le cas de Mme DORIS, imaginons que son salaire de base soit de 3 500 €. Si elle perçoit une indemnité de 1 400 € (Sécurité sociale + éventuellement une complémentaire) soit 40 % de ces revenus habituels, et si elle est assurée à 100 % sur la mensualité de son prêt de 1 200 €, l’assurance indemnisera à hauteur de 60 % de la mensualité, soit 720 €.

Définir les risques

Les montants des garanties sont variables en fonction du type de risque et de sinistre, ils peuvent être très élevés pour les dommages aux personnes, incapacité, invalidité, décès. Les assureurs prennent donc des précautions pour estimer correctement le risque avant de contractualiser, notamment avec des questionnaires de santé. Il s’agit pour eux d’éviter les mauvais risques, c’est-à-dire ceux qui présentent une probabilité d’occurrence élevée qui impliquerait normalement une prime disproportionnée pour l’assuré.

L’assureur n’est en effet pas obligé d’accepter d’assurer tous les clients. Il existe d’ailleurs une convention spécifique pour les personnes qui présentent des risques de santé aggravés pour déterminer la possibilité ou non de les assurer, c’est la convention Aeras - S'Assurer et Emprunter avec un Risque Aggravé de Santé.

La logique est la même pour l’assurance sur les biens. Pour définir la prime, il faut évaluer correctement les risques.

La franchise

Par ailleurs, pour éviter de devoir faire payer des primes trop élevées pour ses clients, les assureurs peuvent fixer un montant de franchise, c’est-à-dire qu’en cas de sinistre, une partie du coût du sinistre reste à la charge de l’assuré, et l’assureur ne paye que ce qui est au-dessus.

La franchise est une technique courante qui permet de partager le coût du risque entre l’assuré et l’assureur. Elle permet aussi de lutter contre ce que qu’on appelle l’aléa moral. Ce terme représente le fait qu’une personne qui sait qu’elle n’aura rien à payer si jamais elle a un accident ou endommage un bien, n’est pas toujours motivée pour faire le plus attention possible à ce bien ou faire preuve de prudence. La franchise permet de la sensibiliser à la nécessité de faire attention, en échange d’une prime inférieure à ce qu’elle serait sans ce dispositif. Aussi, elle permet à l'assureur de supprimer les petits sinistres qui coûtent plus cher en frais de gestion qu'en indemnisation.

Exemples de franchise dans un contrat auto :

Prenons le cas d'une franchise absolue où, en tant qu’assuré, vous ne serez indemnisé que si le montant du sinistre est supérieur à la franchise. C’est-à-dire, vous ne recevrez que la différence entre le montant du sinistre et la franchise.

Par exemple, si la franchise de votre assurance auto est de 300 € et que le sinistre que vous avez subi s’élève à 250 €, vous ne recevrez rien. Par contre si le sinistre est de 1 000 €, seule la différence, soit 700 €, vous sera remboursée.

D’autres types de franchise sont proposés par les assureurs. Prenons le cas de la franchise relative qui est également versée uniquement quand le montant des dégâts est supérieur à la franchise. Cependant, l’indemnisation est totale, c’est-à-dire que le montant versé à l’assuré est égal au montant total des frais estimés pour réparer le sinistre.

Reprenons l’exemple ci-dessus, mais cette fois avec une franchise relative de 300 €. Si le sinistre est de 250 €, vous ne recevrez toujours rien. Par contre, si le sinistre est de 1 000 €, l’intégralité des 1 000 € de sinistre subi vous sera remboursée.

Le calcul du prix de l’assurance (hors assurance vie)

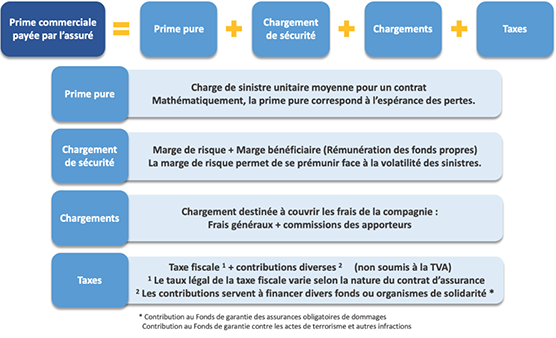

La prime d’assurance est calculée pour prendre en compte le niveau de risque couru et les garanties à honorer en cas de sinistre. C’est ce qu’on appelle la prime pure ; elle doit permettre à l’assureur de faire face à tous les sinistres. Généralement, la prime intègre une marge de risque qui permet de faire face à un éventuel surcoût lié au sinistre.

Mais la prime ne se limite pas à cela. En effet, quand un assuré paye sa prime, il rémunère aussi le travail de gestion administrative de l’assureur, ainsi que le travail de conseil et de vente du distributeur qui lui a proposé le contrat. Une fraction de la prime sert aussi à payer des taxes. Enfin, une partie de la prime représente le bénéfice de l’assureur.

Pour certains risques comme l’assurance conducteur ou le multirisque habitation, la mesure des risques est bien maîtrisée et la compétition entre les assureurs est féroce ; la part de profit de l’assureur dans la prime sera faible par rapport à d’autres assurances où la mesure des risques est moins évidente ou le marché moins concurrentiel.

Définir les primes pour les contrats multirisques

Un produit d’assurance qui couvre plusieurs risques est souvent proposé par les assureurs pour regrouper, sous un même contrat, des garanties naturellement liées ; cela permet de rationaliser l’offre et la communication. Une prime globale regroupant diverses garanties est constituée de plusieurs primes correspondant à des risques différents n’ayant pas le même comportement statistique. Un même contrat multirisque habitation couvre tant les dommages au bâtiment que les dommages au contenu (meubles et objets), ou que la responsabilité civile de l’assuré en tant que propriétaire de l’habitation, ou locataire. En outre, le contrat habitation inclut généralement une assurance protection juridique et des garanties d’assistance. De même, le contrat auto peut prévoir une garantie responsabilité civile auto mais également une couverture des dommages au véhicule, ainsi qu’une protection juridique. L’assurance combinée permet de réunir plusieurs couvertures sous un même contrat, de ne payer qu’une prime globale et de limiter le nombre d’interlocuteurs en cas de sinistre.

La prime : un risque pour l’assureur

La particularité de l’assurance, c’est que le cycle de production est inversé : la prime est encaissée au départ et les prestations sont versées dans un second temps. Qui plus est, le coût de ces prestations va varier en fonction de la réalité des sinistres. Donc l’estimation à priori des primes est très difficile, car l’assureur peut sous-estimer ou surestimer ses risques concernant tous les assurés ou quelques individus en particulier.

La tarification est un risque en quelque sorte pour l’assureur, car il risque de se tromper dans les coûts qui ne seront connus qu'après avoir fixé le prix.

Il y a plusieurs façons de limiter ce risque, par exemple :

analyser les risques des assurés le plus finement possible en amont ;

disposer d’un long historique et d’une base large de clients ;

définir une franchise pour limiter la partie du coût à la charge de l’assureur ;

intégrer une marge de sécurité dans la prime pour couvrir un excès de coût de sinistre par rapport aux prévisions.

Il est aussi possible de corriger cette estimation dans un second temps, après la souscription du contrat. Comment ? En ajustant le prix selon la réalité des risques pour chaque assuré.

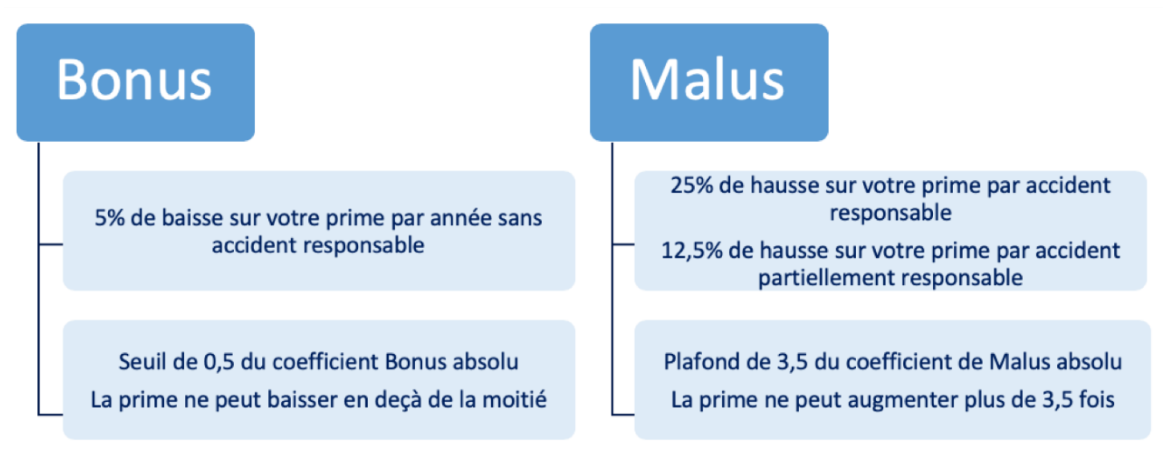

En assurance automobile par exemple, chaque année le tarif peut évoluer avec le système « bonus-malus » qui permet de corriger à la hausse ou à la baisse la prime à priori d’un individu. Cumulé sur plusieurs années, le système de « bonus-malus » peut réduire jusqu’à la moitié la prime annuelle de départ pour les assurés n’ayant pas subi de sinistre ou, a contrario, augmenter jusqu’à 3,5 fois la prime annuelle des assurés ayant subi ou commis des sinistres.

Par exemple, si vous payez 1 000€ de prime annuelle pour votre assurance auto, cette somme pourra éventuellement être réduite jusqu’à 500 € si vous ne subissez pas de sinistre pendant quelques années. Par contre, si vous subissez ou commettez des sinistres, cette prime annuelle pourra augmenter jusqu’à 3 500 €.

Ce système s’applique individuellement et tient donc compte de la sinistralité historique de l’assuré. Ceux qui n’auront pas subi de sinistre paieront moins de prime au fil des années, et ceux qui auront subi ou commis un sinistre paieront plus. C’est un exemple emblématique du principe de la tarification a posteriori.

Dans le même esprit, et toujours dans le secteur de l’assurance conducteur, s’est développée la tarification en fonction de la réalité du kilométrage, voire en fonction de la qualité de la conduite mesurée par un objet connecté intégré au véhicule.

On comprend bien par cet exemple que la mutualisation n’est pas une solidarité absolue, les assurés les plus risqués tendront à payer plus et les assurés les moins risqués, moins.

En résumé

La méthode d'idemnisation repose sur un principe fondamental selon lequel la prestation de l'assureur doit répaper les préjudices subis par l'assuré, mais ne peut en aucun cas le dépasser.

Les montants des garanties sont variables en fonction du type de risque et de sinistre.

Pour les assurances de personnes, un questionnaire ou des examens de santé sont demandés afin de maîtriser le risque à assurer.

Qu'en est-il des bilans des assurances et de leurs assureurs ? C'est ce que nous verrons dans le dernier chapitre de cette partie.