Recueillir les bonnes informations

L'assureur a besoin d'informations sur le risque que le client souhaite couvrir pour définir la garantie, l’orienter vers le contrat le plus adapté, et fixer le tarif.

Les informations du client constituent la matière première à partir de laquelle le distributeur pourra prodiguer son conseil.

En fonction de la complexité de la demande et du contrat, ce recueil de besoin peut être partiellement automatisé, sachant qu’il convient de centrer les questions sur l’objectif identifié du client.

L’assureur fait remplir à cette fin un questionnaire intitulé "proposition d'assurance". La proposition n'engage ni l'assureur ni l'assuré. L'assuré peut à tout moment la retirer, tant que l'assureur ne l'a pas acceptée.

Si la proposition d'assurance n'engage pas l'assuré, en revanche, les réponses aux questions doivent être exactes, car lorsque le contrat sera formé, ce sera sur cette base que seront appréciées les éventuelles fausses déclarations qui peuvent entraîner une nullité de la couverture, voire des sanctions.

Dans tous les cas, le distributeur devra recueillir des informations obligatoires sur l’identité du client, dans le cadre de la législation sur la lutte contre le blanchiment et le financement du terrorisme. Enfin, il convient de respecter les règles imposées par le Règlement général sur la protection des données (RGPD) concernant les données personnelles pouvant être recueillies, et la communication à faire au client sur ses droits pour y accéder et contrôler leur usage.

Exemple de questionnement sur l’assurance complémentaire santé :

Le professionnel ne posera pas de question sur l’état de santé du client, il posera des questions précises pour permettre de tracer la trame du contrat qu’il pourra ensuite proposer :

le régime obligatoire d’assurance maladie ;

la profession ;

le budget dont le client dispose ;

les tarifs des médecins qu’il consulte habituellement ;

l’existence possible d’un besoin spécifique pour lui ou l’un des membres de sa famille sur un poste de dépenses en particulier (orthodontie, autres soins dentaires…) ;

le niveau de garantie qu’il souhaite et le montant des dépenses qu’il accepte de conserver à sa charge ;

l’éventuel contrat – tarif et niveau de garantie – dont il bénéficie déjà, et la date à laquelle il peut être résilié…

L’assurance vie

Chaque type d’assurance, sur les biens, sur les personnes, vie et non-vie, implique un recueil de besoin différent, même si leur objectif est commun : pouvoir conseiller le client. En ce qui concerne les produits d’assurance vie qui constituent un placement financier, le recueil spécifique des informations est normé, afin de pouvoir contrôler que le contrat est bien adapté aux besoins et projets du client. Les informations à recueillir concernent :

Ses objectifs d’investissement : pourquoi le client veut-il épargner ? préparer sa retraite ? constituer une épargne de précaution ? valoriser un capital ? autres projets ?

Ses connaissances et de son expérience en matière financière : est-il en capacité de comprendre la notion de risque et de rendement et les caractéristiques financières du contrat ?

Sa situation financière : quel est l’effort d’épargne que constitue le placement ? Quelle est l’étendue et la composition de son patrimoine ?

Il peut également convenir de mesurer sa capacité à subir des pertes et sa tolérance au risque : quel est le comportement du client face au risque financier ? Quelle est son appétence au risque ? Cette vérification est obligatoire pour le conseil de niveau 2 ou 3.

Ces informations doivent être recueillies de façon systématique, car elles permettront ensuite de structurer le conseil, afin de proposer un ou des contrats adaptés.

Le conseil nécessaire à la vente et tout au long de la vie du contrat

L’obligation de conseil

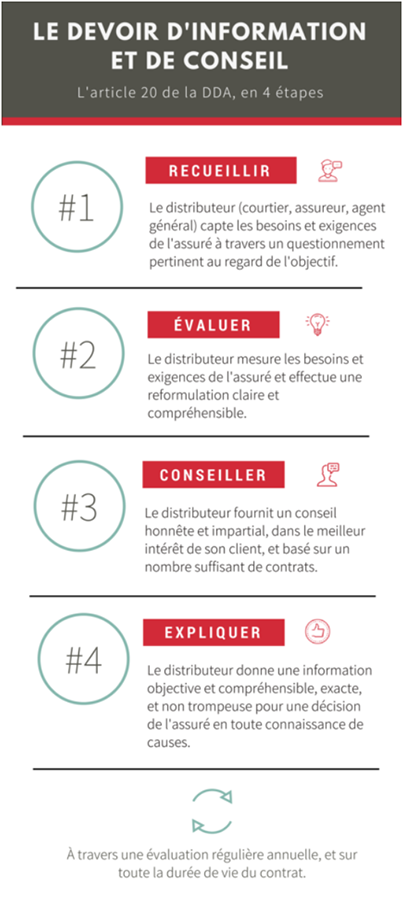

La réglementation, et notamment la directive sur la distribution assurance (DDA) a renforcé significativement l’obligation de conseil dans tout acte de vente de contrat d’assurance. L’objectif n’est pas de se retrouver dans des actions "push" où le vendeur va proposer le produit du moment, mais que chaque besoin du client donne lieu à un conseil pour l’orienter vers le contrat le mieux adapté.

Cette obligation s’applique à tous les produits, et les procédures du distributeur doivent être adaptées à cette fin. DDA a instauré une obligation pour les producteurs de définir un marché cible pour chaque produit, qui trace en quelque sorte le cadre auquel doivent répondre les clients pour lesquels le produit peut être adapté. Ce marché cible est repris par les distributeurs et appliqué à leur clientèle. Pour autant, respecter le marché cible et ne proposer un produit qu’aux clients qui font partie de son marché cible est un prérequis qui ne constitue pas une action de conseil à proprement parler. Le conseil doit se fonder sur le recueil d’informations individuel réalisé en amont, et doit permettre de garantir que dans la gamme de produits que le distributeur propose, celui vers lequel il oriente son client est le plus adapté. Cela implique aussi, par exemple, de ne rien proposer si aucun contrat ne couvre le besoin du client.

Évidemment, l’acte de conseil est très rapide pour des situations très simples comme les assurances de biens, et beaucoup plus complexes pour des risques sur les personnes, assurance emprunteur, prévoyance et assurance-vie.

Le conseil en assurance vie

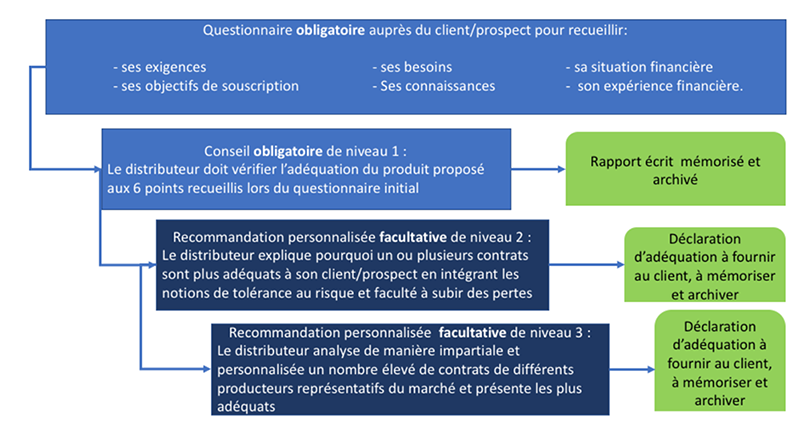

En ce qui concerne les contrats d’assurance vie, le conseil est organisé par la législation (DDA) en trois niveaux qui correspondent à trois niveaux de profondeur dans l’individualisation de la préconisation. Dans tous les cas, il ne peut y avoir de vente de contrat d’assurance vie sans une phase de conseil préalable.

La phase de conseil est définie par la loi de la façon suivante :

“le distributeur….

précise par écrit les exigences et les besoins du client ;

lui apporte des informations objectives afin que celui-ci puisse prendre une décision en connaissance de cause ;

conseille un contrat cohérent avec les exigences et les besoins précisés ;

et indique les raisons qui motivent ce conseil.”

La loi impose que le distributeur reformule les attentes du client et explique les produits qu'il recommande. Tous ces éléments écrits doivent obligatoirement être mémorisés et archivés. Une synthèse sera remise au client à l’issue du conseil. Cela permettra de vérifier que le travail de conseil a bien été réalisé en cas de réclamation du client ou en cas d’inspection en interne ou par l’ACPR.

Les niveaux de conseil en assurance vie

Le respect des obligations de conseil en fonction des informations recueillies en amont pour définir le contrat le plus adapté constitue le premier niveau de conseil en assurance vie. En fonction des choix réalisés par l’établissement sur la façon de distribuer les contrats d’assurance vie, un niveau plus poussé de conseil peut être adopté.

Ce deuxième niveau est celui de la recommandation personnalisée.

Il implique que le conseiller sélectionne dans un premier temps un ensemble de contrats qui répondent tous à priori aux besoins exprimés par le client puis, que dans un second temps il définisse le ou les contrats qui lui semblent les meilleurs, grâce à une analyse comparative.

Cette comparaison prend notamment en compte la tolérance aux risques et la capacité à subir des pertes de votre client. Ce niveau de conseil, plus poussé, implique un questionnement approfondi du client, et du temps consacré à l’analyse.

Enfin, il existe un dernier niveau de conseil qui est celui de la recommandation sur la base d’une analyse impartiale. La différence avec le niveau précédent est que le panel des contrats qui seront analysés doit être représentatif du marché.

C’est donc une analyse impartiale et personnalisée d’un nombre suffisant de contrats, émanant de plusieurs producteurs sans lien particulier avec le distributeur.

Dans le cas de la recommandation personnalisée et de l’analyse impartiale, les motivations de la recommandation doivent être précisées dans un compte rendu d’adéquation, remis au client à l’issue du conseil avant ou en même temps que le bulletin de souscription/d’opération.

Plus généralement, dès lors qu’un service de recommandation personnalisée (ou de niveau 3) est annoncé au client, celui-ci doit comprendre clairement en quoi il consiste et se distingue du premier niveau de conseil.

Vigilance permanente

Le travail du conseiller ne s’arrête pas à la souscription d’une assurance. En effet, les événements peuvent changer le niveau de risques ou la situation personnelle du client.

Le contrat, qui était adapté au moment de la souscription, ne l’est donc peut-être plus.

La réglementation impose que les distributeurs conservent un niveau de vigilance permanent sur les éléments pouvant changer l’adéquation d’un produit à un client, aussi bien au niveau des modifications éventuelles du côté produit que du côté de leurs clients.

Le conseiller doit donc être présent tout au long de la vie du contrat, pour accompagner son client et le réorienter si nécessaire.

En ce qui concerne les produits d’assurance vie, cela est particulièrement important quand il s’agit de réaliser des opérations :

d’arbitrage ;

de versement ou de rachat ;

ou encore au moment de la sortie.

L’information à diffuser

La documentation précontractuelle

Avant la signature du contrat, le distributeur doit remettre au client toute une série de documents pour qu’il comprenne ses engagements, ceux de l’assureur et dans le cas de l’assurance vie, qu’il investisse en connaissance de cause.

Ils comprennent trois documents obligatoires :

une note d’information (contrats individuels) ou notice d’information (contrats collectifs souscrits au sein d’une entreprise ou organisation), précisant les dispositions essentielles du contrat et les conditions d’exercice de la faculté de renonciation ;

une proposition de contrat d’assurance comprenant les conditions générales et particulières, et aussi un modèle de lettre destiné à faciliter l’exercice de la faculté de renonciation ;

le document d’information produit (DIP) pour les contrats d’assurance non-vie et le document d’information spécifique ou le document d’informations clés pour les contrats d’assurance vie.

Le document d’information produit

Ce document a été instauré par DDA. Son objectif est de présenter sous une forme standardisée les caractéristiques essentielles du contrat :

ce qu’il couvre ;

ce qui est exclut de la couverture ;

les garanties en cas de sinistre : montant et modalités de paiement ;

le montant de la prime ;

les modalités pour porter réclamation si nécessaire.

La fiche d’information standardisée

Pour les contrats d’assurance emprunteur, la législation française avait instauré la fourniture d’une fiche d’information normalisée avant l’avènement du document d’information produit par DDA. Comme la fiche remplit le même objectif, elle continue à être diffusée. Il n’y a donc pas de DIP pour l’assurance emprunteur.

La fiche d’information standardisée contient des informations clés :

les garanties minimum exigées par l’établissement de crédit pour l’octroi du crédit ;

les garanties offertes par l’assurance ;

le devis qui doit détailler le coût de l’assurance ;

le TAEG correspondant à la proposition.

L’objectif de ce document est de permettre à votre client de comprendre simplement le contenu de la proposition et de pouvoir la comparer avec d’autres propositions qu’il aurait eues par ailleurs.

Les DIS/DIC

Introduits par le règlement européen PRIIPs (Packaged Retail Investment and Insurance-based Product), qui réglemente la commercialisation de produits d’investissement basé sur des assurances, le DIS (document d’information spécifique) doit être fourni pour les fonds “Euro” et le DIC, pour document d’information clé, concerne les fonds en UC.

Ils décrivent précisément le fonctionnement du fonds sélectionné et doivent être fournis au client de façon obligatoire avant la souscription.

Extrêmement normé, le DIC doit présenter sous trois pages de format A4 :

les principales caractéristiques du produit ;

une description du risque et des possibilités de gains.

Dans cette rubrique, le document doit :

fournir un indicateur de risque noté sur une échelle de 1 à 7 ;

préciser la perte maximale possible en capital ;

donner quatre scénarios de performances ;

présenter une durée de détention recommandée, et les possibilités de réclamation ;

préciser également tous les frais : directs, indirects, uniques et récurrents, avec l’impact des frais sur le rendement, exprimé en pourcentage et en euros, afin de montrer les effets cumulés des coûts sur l’investissement.

À quoi servent les DIC et DIS ?

Comme tous les contrats impliquent un DIC ou un DIS, les clients peuvent plus facilement comparer les produits entre eux.

L’objectif est de pouvoir éclairer le plus simplement possible un client sur les caractéristiques clés du produit, sans le noyer dans un verbiage technique.

Il répond aux questions que tout investisseur doit se poser :

Quel est l’objectif de gestion et de performance ?

Quelle est la durée de détention recommandée ?

Quel est le niveau de risque ?

Quels sont les frais que je vais devoir payer ?

La partie résumant les frais est importante. Les différents coûts sont présentés dans un tableau dans la rubrique “composition des coûts”.

Dans un autre tableau, “coûts au fil du temps”, le DIC doit présenter l’impact annuel en euros et en pourcentage des différents coûts prélevés par les gérants, sur une ou plusieurs simulations de durée d’investissement.

Ces tableaux sont extrêmement utiles pour les investisseurs, car ils sont très parlants et peuvent les aider à saisir la pertinence de leurs investissements.

Les informations en cours de contrat

Pour tous les contrats, la réglementation impose que les assurés reçoivent une information sur l’état de leur contrat, au moins une fois par an.

En ce qui concerne les contrats d’assurance vie, l’assureur doit fournir chaque année un relevé d’information annuel (RIA) pour tous les contrats d’assurance vie souscrits, quel que soit leur en-cours.

Ce document comporte un grand nombre d’informations pour répondre à plusieurs questions, et notamment la question principale des souscripteurs : quelle est la valeur de mon contrat ?

Pour cela, le relevé doit préciser la valeur de rachat ou de transfert, et pour les contrats en UC, la valeur de ces unités de comptes, c’est-à-dire des actifs financiers dans lesquels est investi le contrat.

Le démarchage et la vente à distance

La commercialisation de contrats d’assurance peut se faire par démarchage. Il s’agit d’une prise de contact non sollicitée par quelque moyen que ce soit (courrier, téléphone, email, porte-à-porte…) avec comme objectif de vendre un contrat d’assurance. Que le client signe le contrat chez lui, à son travail ou dans une agence d’un intermédiaire ou de l’assureur n’importe pas, ce qui compte c’est la prise de contact initiale. Par ailleurs, si la signature d’un contrat a lieu au domicile ou lieu de travail du client, la situation sera considérée comme relevant du démarchage, même si c’est à la demande du client que la rencontre a lieu.

Dans ce cadre, le régulateur a imposé des obligations pour prévenir les situations de vente forcée :

la logique de démarchage ne s’applique qu’à la vente à des consommateurs (personnes physiques n’agissant pas dans un cadre professionnel) ;

les démarcheurs doivent répondre à des obligations de capacités et être enregistrés en tant que tels ;

dès le début de l’échange, le démarcheur doit s’identifier sans aucune ambiguïté. Il doit donc dire immédiatement s’il est salarié d’un organisme d’assurance ou intermédiaire en assurance. Dans ce dernier cas, il doit indiquer son numéro d'inscription au registre ORIAS, ce qui permettra au client le cas échéant de vérifier qu’il est habilité à commercialiser des contrats d’assurance ;

par ailleurs, les obligations de conseil et d’information s’appliquent comme pour toute vente en dehors du cadre de démarchage ;

enfin, suite à un acte de démarchage, le client dispose d’un délai de renonciation de 14 jours.

Ce délai court à compter soit :

de la date de conclusion du contrat, généralement le jour de l’appel téléphonique ;

de la réception des documents contractuels, si ceux-ci sont adressés après la conclusion du contrat. Les documents contractuels peuvent être adressés par courrier ou par email.

Les modalités pratiques d’exercice du droit de renonciation (notamment l’identité et l’adresse du destinataire) sont mentionnées dans le contrat.

La renonciation en assurance vie – 30 jours

La réglementation prévoit un droit à renoncer au contrat d’assurance vie après l’avoir souscrit.

Quel que soit le mode de commercialisation, les souscripteurs disposent d'un délai de renonciation autrement appelé de rétractation de trente jours calendaires, à partir du moment où le contrat est conclu.

Point important à retenir, cette faculté de renonciation démarre à partir du moment où le souscripteur a reçu les documents contractuels obligatoires.

Cette faculté de renonciation doit être exercée par lettre recommandée avec accusé de réception adressée au distributeur. Un modèle de lettre de renonciation doit figurer dans les documents précontractuels d’information dont nous avons déjà parlé.

Le délai de renonciation (droit de changer d’avis) du contrat d’assurance vie est de 30 jours. Les primes doivent être remboursées sous 30 jours. Ce délai vaut également en cas de vente à distance d’un contrat d’assurance vie.

Le délai de rétractation (délai de réflexion au terme duquel le contrat sera formé) en matière de vente à distance est de 14 jours (comme pour le démarchage bancaire et financier).

En résumé

Chaque type d'assurance, sur les biens, les personnes, vie ou non vie, implique un recueil de chaque besoin différent.

La réglementation et notamment la directive sur la distribution d'assurance (DDA) a renforcé l'obligation de conseil dans tout acte de vente de contrat d'assurance.

Avant signature de contrat, chaque distributeur doit remettre au client toute une série de documents pour qu'il comprenne ses engagements et ceux de l'assureur.

Vous en saurez plus sur le contrat d'assurance dans le chapitre suivant. À tout de suite !