Une fois les critères d’allocation d’actifs déterminés et les choix d’investissement effectués, il faut s’intéresser aux différentes méthodologies de gestion. Comment les gérants vont-ils gérer les portefeuilles ?

C’est l’objet de ce chapitre qui se focalisera sur plusieurs techniques :

La gestion classique ;

La gestion alternative ;

La multigestion ;

La gestion quantitative.

La gestion classique : active ou passive

Parmi les différentes techniques de gestion, la gestion classique est la plus connue de tous. C’est celle que nous avons en tête lorsque nous parlons d’investir “en bourse”. Autrement dit, comment espérer gagner de l’argent “en bourse” ?

Il n’y a à priori pas 36 solutions ! C’est acheter des instruments financiers à l’aide de son épargne, et attendre en faisant des prières pour que les prix montent !

Ce type de gestion est souvent appelé “LONG ONLY” car la méthode pour gagner de l’argent consiste uniquement à être “Long”, c’est-à-dire à avoir acheté des instruments financiers et attendre que le prix monte.

On distingue néanmoins deux grands familles de types de gestion à l’intérieur de la gestion classique :

La gestion passive ;

La gestion active.

La gestion passive

La gestion passive (ou indicielle), a comme objectif de répliquer fidèlement les performances d’un marché de référence, le benchmark. Cette référence peut être un indice actions (comme le CAC 40 ou le DJIA) pour les fonds en actions, un indice obligataire (comme les EuroMTS ou les TECn) ou un indice monétaire (comme l’EONIA).

Une fois construit, le rôle du gérant reste limité puisqu’il va subir toutes les évolutions des benchmarks sélectionnés, c’est ce que le fonds s’est engagé à faire. La gestion est même souvent partiellement automatisée. Du coup, le nombre de transactions restant limité, les frais de gestion sont relativement faibles avec ce type de fonds.

Il existe trois méthodes principales de réplication d'indices utilisées dans la gestion passive. On peut citer :

1. La réplication pure : la plus utilisée et qui consiste à acheter tous les composants d'un indice, le benchmark, et à les pondérer selon la taille de leur capitalisation. Il faut réajuster le poids de chaque action dynamiquement pour s'adapter aux variations des titres composant le benchmark. Le désavantage de cette méthode est donc le nombre de transactions élevé, nécessaire au réajustement dynamique du portefeuille.

2. La réplication synthétique : cette méthode utilise des produits dérivés sur indice, principalement des futures (contrats à terme) ou des asset-swap (contrat d'échange conclu de gré à gré). Cette technique permet de réduire les frais de gestion en ne détenant pas physiquement les titres.

3. La réplication statistique (par approximation) : ce type de réplication consiste à se rapprocher le plus possible de la performance de l'indice (tracking error la plus faible possible) tout en minimisant les coûts.

La gestion active

La gestion active consiste toujours à anticiper la hausse des cours, mais avec l’objectif de “surperformer” le benchmark du fonds. Avec ces fonds, le gérant est extrêmement actif. Il sélectionne de manière active les produits, les titres ou les secteurs susceptibles de croître plus vite que le marché. Il se focalise donc sur les alphas des titres (leurs caractéristiques intrinsèques). Il peut même être intéressé à cette performance via une commission de surperformance.

Parmi les fonds utilisant la gestion active, on pourra citer les fonds pratiquant le “stock picking”, littéralement la sélection d’actions.

Généralement, beaucoup de transactions sont réalisées dans ce type de fonds et les frais de gestion en deviennent donc relativement élevés. Ils représentent néanmoins la plus grande partie des fonds pratiquant la gestion active.

Alternative : les hedge funds

La gestion alternative, domaine des “hedge funds”, est méconnue du grand public et fait l’objet de beaucoup de critiques liées aux risques qu’elle véhicule.

Elle totalise aujourd’hui plus de 3 000 milliards de USD d’en-cours au niveau mondial.

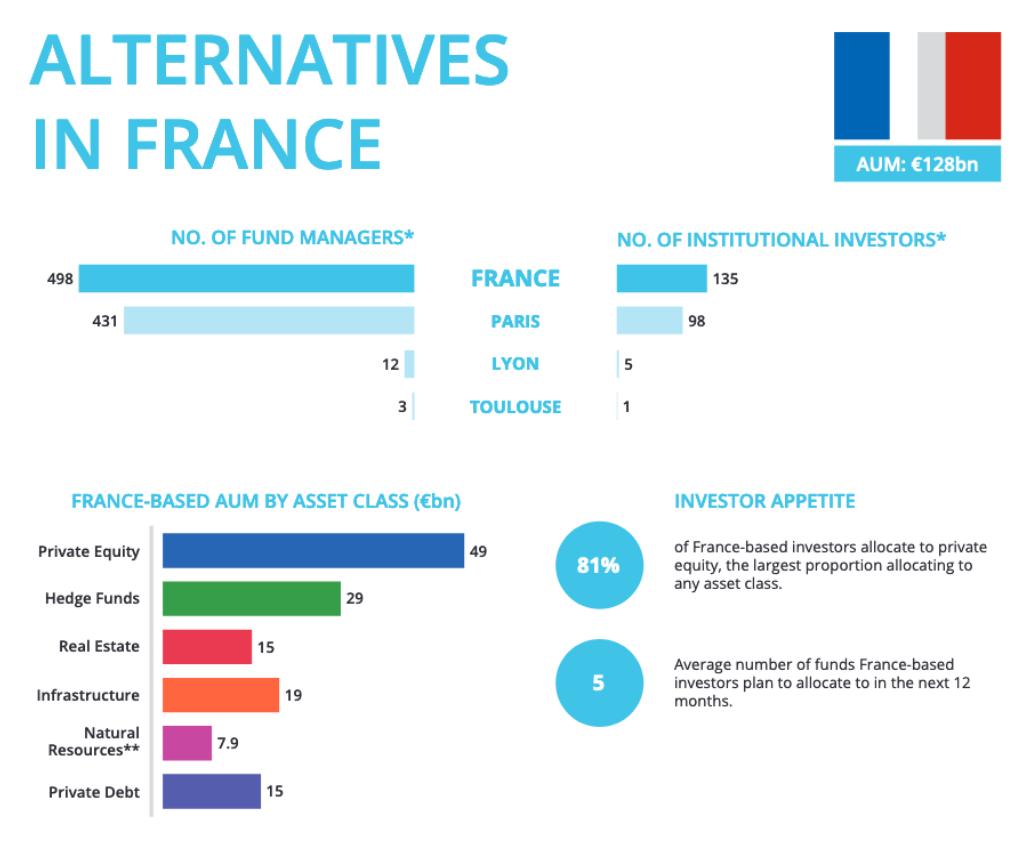

En France, les cours sous gestion des fonds alternatifs restent très faibles, à l’image des investisseurs français plutôt conservateurs quant à la prise de risque. Les en-cours gérés par les hedge funds en France ne représenteraient qu’une trentaine de milliards d’euros, selon une étude d’Amundi et de Preqin Markets.

Les caractéristiques de la gestion alternative

Elle est caractérisée par deux aspects principaux :

Contrairement à la gestion traditionnelle, elle est décorrélée des marchés financiers et vise un objectif de performance "absolue", et non relative à un benchmark. Le nom des hedge funds vient de cette constatation. Ils se ”couvrent” (to hedge veut dire se couvrir, en anglais) contre les éventuelles baisses des marchés. L'investisseur n'est donc plus exposé à l'orientation du marché, mais directement à la performance du gérant du fonds ;

Grâce à des stratégies d'arbitrage mais également à un éventail de produits financiers plus important qu'en gestion traditionnelle, un fonds alternatif pourra ainsi utiliser tous types de produits dérivés à effet de levier, mais également la vente à découvert.

Les stratégies

Les différentes stratégies adoptées par ces fonds sont connues :

Long-short equity (entre 30 et 40 % des en-cours).

Cette stratégie, la plus répandue au sein des hedge funds, consiste à prendre des positions acheteuses sur des titres considérés sous-évalués et des positions vendeuses sur des titres surévalués. Le gérant cherche ainsi à arbitrer les anomalies de marché et peut gagner en tendance baissière comme en tendance haussière. Comme nous l’avons déjà expliqué, le gérant vise ici une performance absolue positive, quel que soit le sens des marchés ;

Global macro.

Ce terme regroupe toutes les stratégies directionnelles consistant à prendre des positions en suivant les tendances de marché, et en se basant sur des anticipations macroéconomiques telles que la croissance des PIB, taux d'intérêt, taux de change, ou encore des prix des matières premières. Par exemple, si le gérant anticipe une baisse du PIB des États-Unis et une hausse de la production mondiale de pétrole, il pourra spéculer sur la baisse de cet actif ;

Pays émergents.

Ce type de fonds est spécialisé dans les investissements sur les marchés émergents. Cette stratégie présente généralement un risque considérable, les indices et actions sous-jacents étant généralement très volatils au vu de l'important risque-pays, et les outils de couverture étant traditionnellement peu développés dans les pays émergents ;

Arbitrage de taux.

C'est une stratégie qui consiste à arbitrer les déformations et mouvements de la courbe des taux (analyse comparée des taux longs et taux courts) à travers des véhicules tels que les obligations d'État, les swaps ou futures de taux. Par exemple, une telle stratégie peut consister à jouer sur un retour à la moyenne d'un écart de rendement de la courbe des taux, lors d'une déformation anormale de cette dernière ;

Arbitrage d'obligations convertibles.

Ce mode de gestion consiste le plus souvent à prendre une position "long" sur l'obligation convertible et "short" sur l'action sous-jacente, tout en éliminant le risque de taux lié à l'obligation par un swap. Les obligations convertibles sont généralement sélectionnées grâce à des outils de modélisation complexes qui vont déceler une opportunité d'arbitrage. Le gain étant relativement faible sur chaque arbitrage, les gérants utilisent un important effet de levier ;

Event-driven ou "événementielles"

Le terme "event-driven" regroupe différentes stratégies qui consistent à prendre position sur des titres afin de tirer partie d'anomalies de prix, lors de situations spéciales telles que les fusions-acquisitions (merger arbitrage) ou restructuration de dettes de sociétés en faillite (distressed). Le gérant d'un fonds à stratégie "event-driven" va par exemple spéculer sur l'écart entre le prix annoncé par l'acquéreur lors d'une OPA et le prix réel auquel se déroule ensuite l'opération sur le marché ;

Managed futures (contrats à terme gérés).

Ce type de stratégie est en règle générale entièrement informatisé et repose sur des algorithmes destinés à prendre des positions spéculatives "long" ou "short" sur des contrats futures sur tout type de support (indices, matières premières...).

Certains fonds enregistrent effectivement des performances intéressantes...

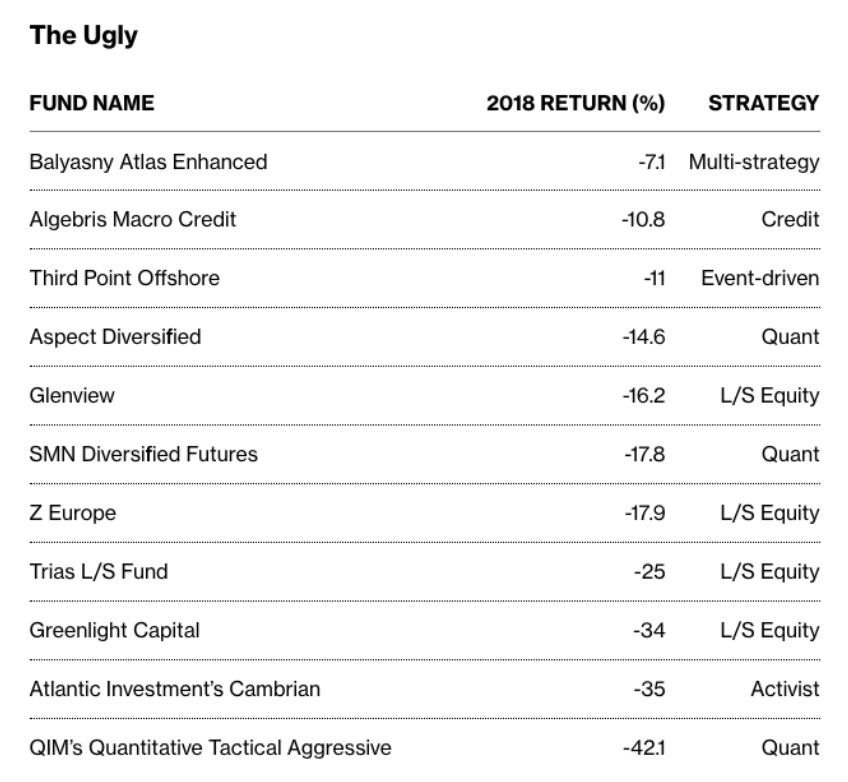

… alors que d’autres se sont écroulés.

Multigestion : les fonds de fonds

Les fonds de fonds sont des OPCVM dont l’actif est composé non pas de titres (actions ou obligations) mais de parts d’autres véhicules collectifs de placement (fonds communs ou Sicav).

Les gérants de fonds de fonds trient, analysent et sélectionnent les meilleurs fonds d’investissement du marché. En pratiquant une sélection attentionnée et en diversifiant de fait leurs portefeuilles, ces types de fonds visent une performance supérieure à la moyenne de la catégorie, pour une prise de risque moins élevée.

Sur le papier, ces fonds sont intéressants grâce à leur force de frappe. Ils peuvent en effet avoir accès aux fonds les plus prestigieux sur chaque classe d’actifs, et de facto les offrir en solution d’investissement aux particuliers. De plus, le fait d’acquérir des parts de fonds qui sont déjà diversifiés permet d’obtenir une diversification encore plus importante, normalement gage de stabilité.

L’aspect négatif réside bien entendu au niveau des frais, car à force d’empiler des services de gestion, on finit bien sûr par les payer. Au niveau des performances, ces empilements de frais ont un impact qui peut rendre ces fonds moins intéressants in fine. Enfin, les informations sur la constitution des parts de fonds achetés sont souvent difficiles à obtenir.

La gestion quantitative

La gestion quantitative consiste à traiter un grand nombre de données sur des univers d’investissement très larges et aux profils différents. Une fois ces données traitées, elles sont intégrées dans un univers d’algorithmes censés représenter au mieux les mécanismes macroéconomiques et financiers.

Elle doit être bien sûr reposer dans un premier temps sur la recherche académique. Pour pouvoir développer une stratégie quantitative active, il faut être en mesure de prouver sur le long terme que ses performances ajustées aux risques sont supérieures à celles d’un indice.

Un fois les modèles de prévision établis, le gérant intègre les données dans des algorithmes qui prennent en charge l’allocation d’actifs. Ceci dit, le gérant reste quand même un chef d’orchestre. Il est le garant à la fois de la qualité de la recherche académique, de la cohérence des portefeuilles, du respect des objectifs et contraintes d’investissement.

En résumé

Nous pouvons distinguer deux types de gestions classiques : la gestion passive et la gestion active.

La gestion alternative est méconnue du grand public et fait l'objet de beaucoup de critiques liées aux risques qu'elle véhicule.

Les fonds de fonds sont des OPCVM composés de fonds communs ou SICAV.

La gestion quantitative consiste à traiter un grand nombre de données sur l'univers d'investissement au sens large.

Vous venez de terminer la deuxième partie de ce cours ! Dans la prochaine partie, nous nous concentrons plus sur les besoins de vos clients. Mais avant tout, testez vos connaissances avec le quiz !