Sachez éviter les pièges de la rédaction de la clause

Nous n’allons pas revenir ici sur les différentes façons de rédiger une clause bénéficiaire, puisque nous allons nous focaliser sur le démembrement de cette clause.

Pour rappel, la clause doit être très précise et le terme “à défaut” être utilisé comme la spécification des enfants “nés ou à naître”. Ainsi, la clause “mes héritiers” doit être bannie de la rédaction de cette clause.

La clause par défaut classique pourrait ainsi être “mon conjoint, non séparé de corps ou non divorcé, ou mon partenaire de PACS, à défaut mes enfants nés ou à naître, à défaut mes héritiers.”

Pour rappel également, plus les noms des bénéficiaires éventuels sont précis, plus il est facile de les retrouver et moins les erreurs d’interprétation sont possibles.

Nous allons voir maintenant que la rédaction de cette clause est encore plus délicate si on intègre la possibilité de la démembrer.

Le démembrement de la clause en question

De manière générale, une clause bénéficiaire peut être démembrée de manière temporaire ou bien jusqu’au décès de son usufruitier. Au décès de ce dernier, ou à la date de fin de démembrement éventuellement fixée par le souscripteur, le(s) nu-propriétaire(s) verront l’usufruit rejoindre la nue-propriété.

Une situation très favorable pour le quasi-usufruitier

La possibilité de démembrer la clause bénéficiaire d’un contrat d’assurance vie est très particulière car, à la différence d’un bien immobilier qui ferait l’objet d’une donation démembrée, le quasi-usufruitier a la jouissance immédiate de la totalité des sommes disponibles au décès du souscripteur. Ce quasi-usufruitier dispose en fait de plus de droits que l’usufruitier d’un bien immobilier, étant donné que le bien en question est une somme d’argent et donc un bien "consommable". Celui-ci a donc le droit de dépenser l’argent du contrat.

La loi précise néanmoins que "Si l'usufruit comprend des choses dont on ne peut faire usage sans les consommer, comme l'argent, les grains, les liqueurs, l'usufruitier a le droit de s'en servir, mais avec la charge de rendre, à la fin de l'usufruit, soit des choses de même quantité et qualité, soit leur valeur estimée à la date de la restitution."

Les sommes dépensées éventuellement constitueront une créance envers le(s) nu-propriétaire(s). On appelle cette créance la créance de restitution.

Vous voyez certainement le principal inconvénient de cet outil patrimonial.

Que se passe-t-il si toutes les sommes ont été dépensées par l’usufruitier ? Le montant total constituant la créance est remis aux nu-propriétaires au décès de l’usufruitier (ou à la fin du démembrement s’il est temporaire). Cette créance n’est cependant pas prioritaire, et les nu-propriétaires risquent de se retrouver lésés.

Dans la pratique

Dans les faits, cette possibilité de démembrement est généralement utilisée lorsque les sommes gérées en assurance vie sont importantes. Nous verrons plus tard que l’impact fiscal n’est pas négligeable.

Dans les faits, ce démembrement peut être fait entre conjoint ou partenaire de Pacs et enfants. Il peut aussi être mis en place entre enfants et petits-enfants, par exemple si le conjoint n’a pas forcément besoin de ressources complémentaires pour vivre. Ce second cas de figure est rare, car il peut poser des soucis en cas de famille recomposée, par exemple. Dans la plupart des cas, le démembrement se fait au profit de son conjoint/partenaire de PACS avec le ou les enfants en nu-propriétaires.

Dans la pratique également, il faut que vous sachiez que depuis la loi TEPA, le conjoint ou partenaire est totalement exonéré de droits mais en cas de démembrement, les nu-propriétaires seront taxés à la hauteur de leur nu-propriété.

Si vous avez bien compris les lignes précédentes, les enfants se retrouvent donc à avoir des droits de succession à régler sans avoir la jouissance des fonds (laissée en totalité au quasi-usufruitier). C’est particulièrement douloureux, non ?

En fait, dans la plupart des cas, ce sera l’usufruitier qui réglera les droits (vraisemblablement à l’aide des sommes dont il perçoit l’usufruit) et la créance de restitution sera constituée de la somme perçue au décès du souscripteur moins le montant des droits payés. Ces droits pourront être réglés directement par l’usufruitier, mais pourront également faire l’objet d’un prêt de l’usufruitier au(x) nu-propriétaire(s).

L’impact fiscal

Plus que des mots, un exemple chiffré vous permettra de comprendre parfaitement pourquoi cette possibilité de démembrement est particulièrement utilisée en gestion patrimoniale.

Voici notre petite histoire :

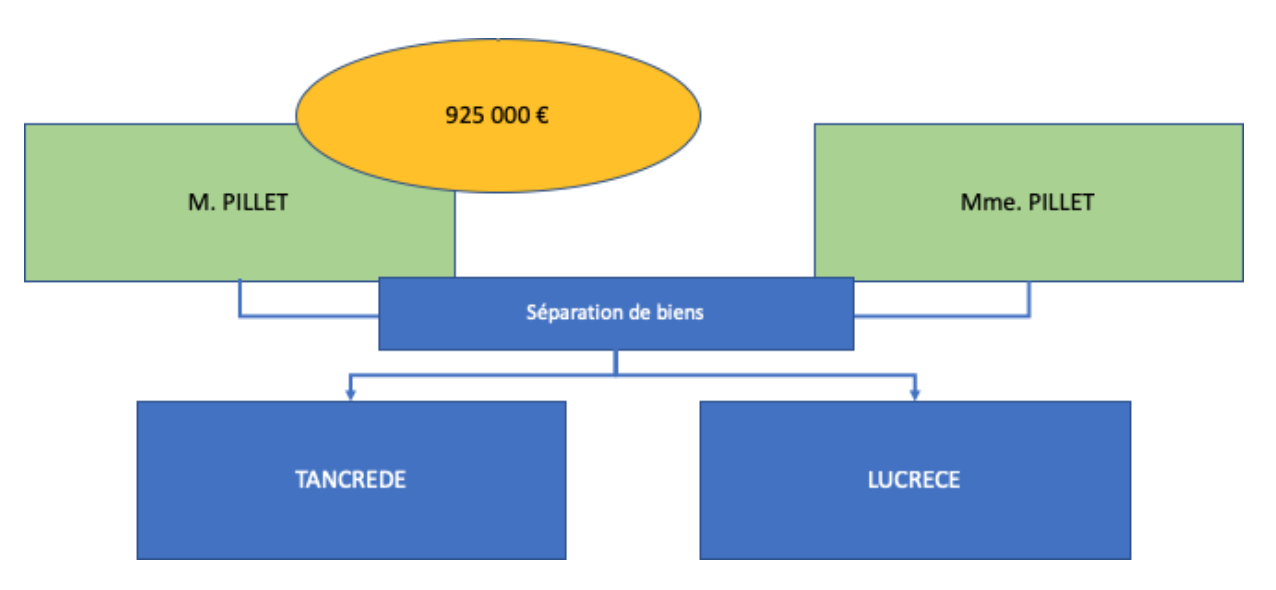

Monsieur et Madame PILLET sont mariés sous le régime de la séparation de biens.

Ils ont deux enfants, Tancrède et Lucrèce, aujourd’hui majeurs.

Monsieur PILLET a investi il y a quelque temps, sur un contrat d’assurance vie, la somme de 800 000 €. Ayant fait des choix avisés, cette somme est aujourd’hui de 925 000 €.

La clause bénéficiaire de son contrat est la clause standard : "Mon conjoint, non séparé de corps ou non divorcé, ou mon partenaire de PACS ; à défaut mes enfants nés ou à naître, vivants ou représentés, à défaut mes héritiers".

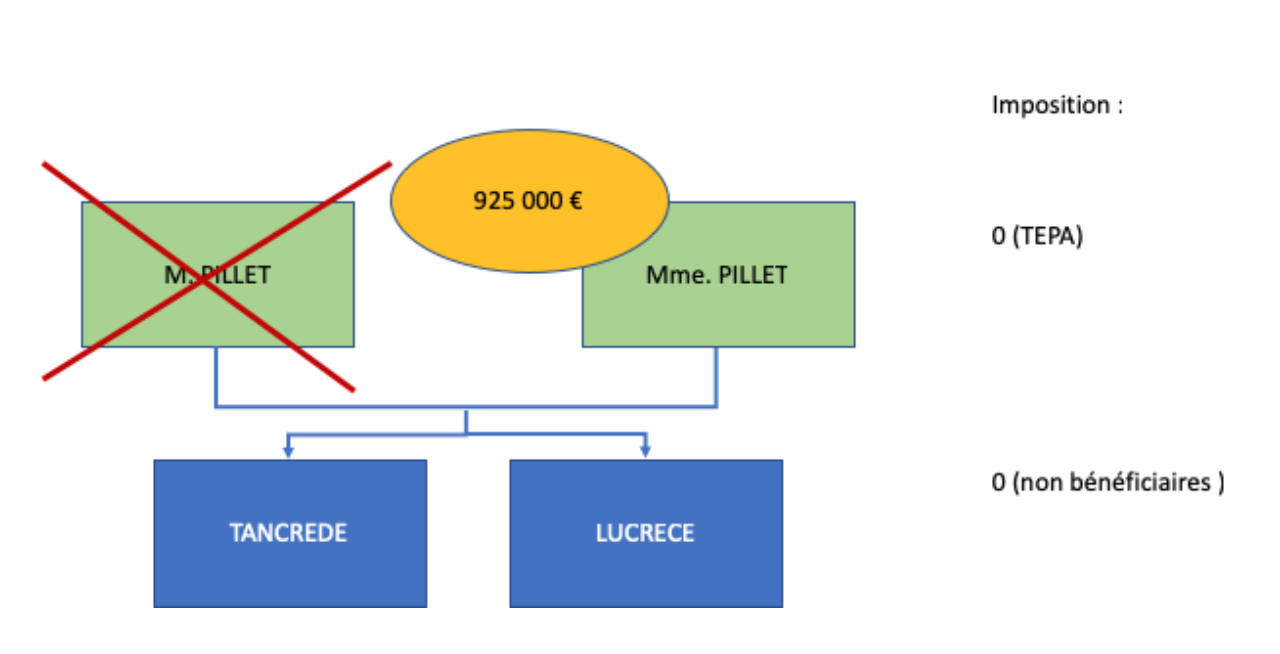

Cette réussite sur ses investissements n’a pas porté bonheur à M. PILLET puisqu’il vient de décéder.

La succession se met en place et Mme PILLET, alors âgée de 70 ans, touche un chèque de 925 000 € en franchise totale d’impôts. Les enfants ne touchent rien, conformément à la clause bénéficiaire.

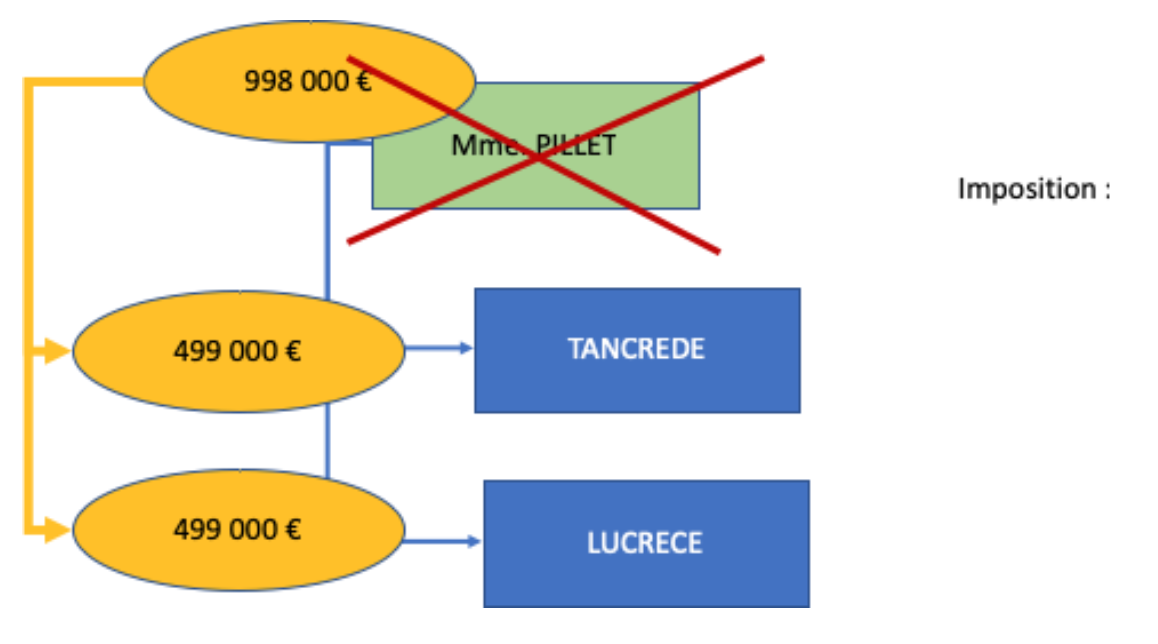

Mme PILLET, n’ayant pas besoin de cet argent, choisit d’abonder un contrat sur lequel elle a versé 10 000 € deux ans auparavant, sur lequel aucune plus-value ou moins-value n’est enregistrée. Ce contrat passe alors à 935 000 € et madame PILLET fait modifier sa clause bénéficiaire pour que ses enfants bénéficient de ces sommes à son décès.

Lorsque celui-ci intervient, 15 ans plus tard, Lucrèce et Tancrède vont avoir de douloureuses nouvelles au niveau fiscal.

Le montant de la valeur liquidative du contrat est alors de de 998 000 € qui se décompose ainsi :

10 000 € de versement avant l’âge de 70 ans + 3.000 € de plus-value soit 13 000 € ;

925 000 € de versement après 70 ans + 60 000 € de plus-values soit 985 000 €.

Quel sera le montant de l’imposition pour chacun des enfants ?

Ils ne seront pas imposables sur les 13 000 € correspondant à un versement effectué par Mme PILLET avant ses 70 ans.

Par contre, les primes versées après 70 ans bénéficient d’un abattement de 30 500 € seulement, en revanche la plus-value de 60.000 € est exonérée. L’assiette fiscale pour chacun des enfants est donc de : (925 000 € - 30 500 €)/2= 447 250 €.

Selon les conditions fiscales en vigueur, ils seront imposés sur une base d’une TMI de 20 %. Ils devront payer alors chacun 89 450 € à l’administration fiscale, soit au total 178 900 €.

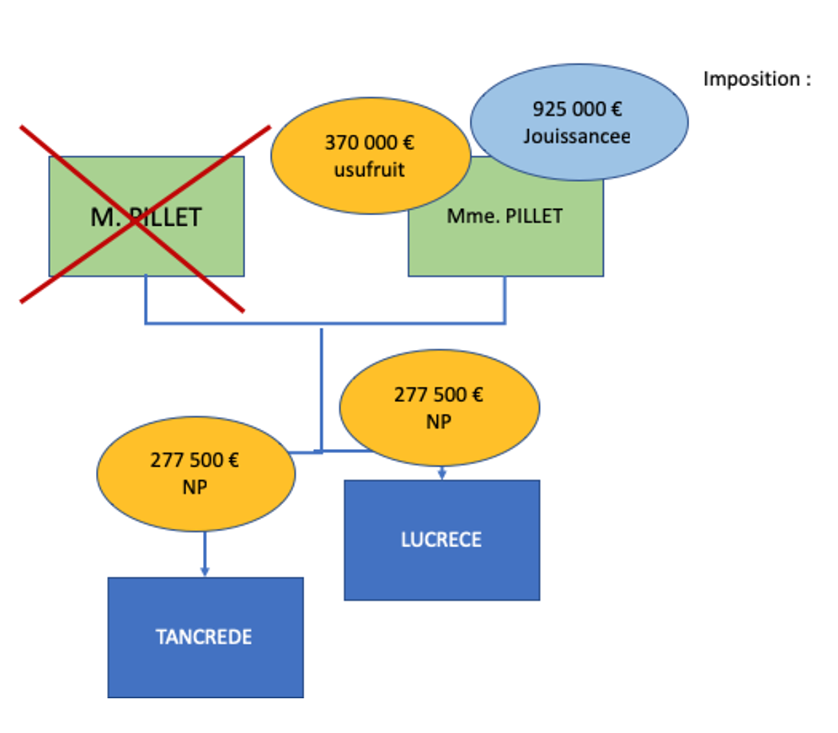

Que se serait-il passé si M. PILLET avait enregistré chez son notaire une clause bénéficiaire démembrée dans laquelle son épouse serait quasi-usufruitière et ses enfants nus-propriétaires ?

Si l’on recherche l’âge de Mme PILLET au décès de son mari dans le tableau de répartition usufruit/nue-propriété (article 669 du CGI), on trouve un usufruit à 40 % et une nue-propriété à 60 %.

Valeur fiscale de l’usufruit et de la nue-propriété en fonction de l’âge de l’usufruitier :

Age de l’usufruitier | Valeur de l’usufruit | Valeur de la nue-propriété |

Moins de : | ||

| 90% | 10% |

| 80% | 20% |

| 70% | 30% |

| 60% | 40% |

| 50% | 50% |

| 40% | 60% |

| 30% | 70% |

| 20% | 80% |

Plus de 91 ans révolus | 10% | 90% |

Mme PILLET jouira de la totalité des sommes versées par le contrat de son mari. Son quasi-usufruit représente 370 000 € (925 000 € x 40 %) et la nue-propriété de ses enfants le reste, soit 555 000 € (925 000 € x 60 %). À son décès, si le démembrement a été stipulé comme tel, la somme sera restituée hors succession à ses enfants.

En tant que nu-propriétaires, Tancrède et Lucrèce vont devoir s’acquitter de droits calculés au prorata de leur nue-propriété (60 %) en bénéficiant d’un abattement également au prorata de leur part de nue-propriété.

L’assiette fiscale de chacun d’entre eux sera donc de (555 000 € x 1/2) – (152 500 x 60 %)= 277 500 – 91 500 = 186 000 €. Ils devront donc s’acquitter chacun de 186 000 € x 20 % =37 200 €, soit au total 74.400 €

Cette situation serait dure car ils paieraient un impôt sur des sommes qu’ils n’ont pas touchées. Dans les faits, la plupart du temps c’est l’usufruitier qui paye l’imposition (74 400 €) et qui "s’engage" de facto à rendre 925 000 € - 74.400 € = 850 600 € au titre de sa créance de restitution.

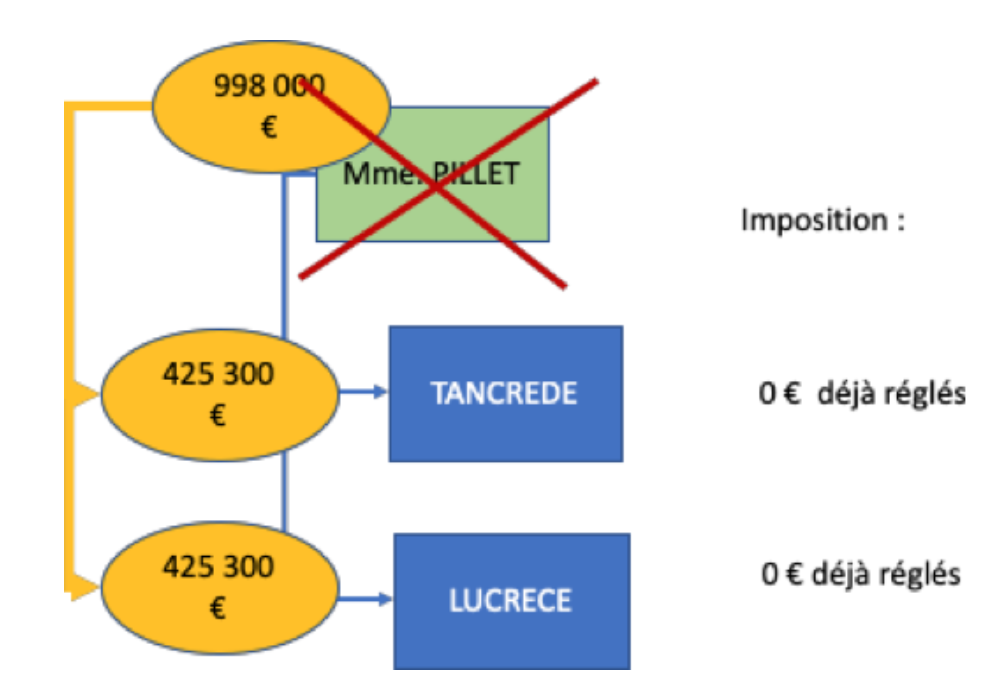

Lors du décès de Mme PILLET, l’usufruit rejoint la nue-propriété, et Tancrède et Lucrèce pourront prélever sur l’actif de leur mère 425 300 € chacun en franchise totale de droits de succession.

Quelle différence fiscale entre les deux clauses bénéficiaires ?

D’un côté la charge fiscale pour la famille PILLET aura été de 178 900 € (89.450 € x 2).

De l’autre, la charge aura été de 74 400 €.

Une clause à rédiger avec encore plus d’attention

Nous avons vu ci-dessus que le principal risque de ce démembrement était la dilapidation des sommes par l’usufruitier.

Même si ce n’est pas le cas la plupart du temps, il existe des moyens d’éviter ces cas de figure.

Il est ainsi possible de préciser une clause de remploi des fonds. En effet, le souscripteur peut prévoir les méthodes d’investissement des sommes que le quasi-usufruitier touchera après son décès. Cette clause se matérialisera, par exemple, par la souscription d'un portefeuille de titres (actions ou obligations). Une clause bénéficiaire avec obligation de remploi pourrait être ainsi rédigée : "[...] mon conjoint/partenaire de PACS en usufruit, mes enfants vivants ou représentés en nue-propriété, à charge par mon épouse/partenaire de PACS d'employer les capitaux payés par la compagnie d'assurances pour moitié dans des actifs immobiliers, pour moitié dans des actifs obligataires. Le choix de ces actifs lui appartiendra."

Il est également possible de prévoir une protection du portefeuille contre l’érosion monétaire (inflation) même si dans la plupart des cas cette précaution est absente des clauses bénéficiaires.

Très rarement réalisés, il peut donc être prudent de faire constater de manière formelle (enregistrement) l'existence et le montant de la restitution à opérer par prélèvement sur la succession.

Il est aussi avisé de prévoir le cas du décès d’un ou de plusieurs nu-propriétaires avant celui de l’usufruitier, et rédiger ainsi une clause de ce type : Pour l'usufruit, mon conjoint non séparé de corps ou mon partenaire lié par un pacte civil de solidarité, et, pour la nue-propriété, mes enfants nés ou à naître par parts égales entre eux, ou leurs descendants venant en leur lieu et place, à défaut leurs héritiers (héritiers légaux et légataire universel) par parts égales entre eux.

Vous le constatez par vous-même, rédiger une clause bénéficiaire démembrée trop générale du type de celle que l’on retrouve souvent (bénéficiaires du contrat d'assurance : mon conjoint en usufruit, mes enfants vivants ou représentés en nue-propriété). Cette clause peut même être à l’origine de multiples problèmes. Faites-vous bien entourer pour cette rédaction. Un professionnel du droit, avocat ou notaire, vous guidera vers la clause la plus adaptée à chaque situation.

Un univers qui n’est pas dénué de risques

Nous avons vu que rédiger une clause bénéficiaire démembrée pouvait s’avérer extrêmement utile pour de multiples raisons, fiscales et patrimoniales principalement. Rédiger cette clause n’est néanmoins pas sans risque. On pourra en identifier trois principaux :

Nous avons déjà parlé du premier risque qui est celui de la dilapidation du capital par le quasi-usufruitier, mais il existe des mesures de protection comme les clauses de remploi ou les garanties contre l’érosion monétaire ;

Le deuxième risque est lié à la déstabilisation de l’environnement familial. Ce risque sera important dans le cadre de familles recomposées, ou même sur des désaccords entre nu-propriétaires sur la gestion du capital.

Le troisième est un risque de requalification en abus de droit. Ce risque est lié aux multiples avantages fiscaux et il est particulièrement présent en cas de réinvestissement par le quasi-usufruitier des sommes perçues dans une nouvelle assurance vie dont les nu-propriétaires (les enfants souvent) sont les bénéficiaires. Bien que présent, ce risque reste limité tellement les autres avantages (juridiques et patrimoniaux) sont licites et réguliers.

En résumé

Plus les noms des bénéficiaires éventuels sont précis, plus il est facile de les retrouver et moins les erreurs d'interprétation sont possibles.

La clause bénéficiaire peut être démembrée de manière temporaire ou bien jusqu'au décès de son usufruitier.

Il est possible de préciser une clause de remploi de fonds.

Félicitations, vous savez maintenant tout de l'assurance vie ! Merci d'avoir suivi ce cours jusqu'au bout. Avant de se quitter, testez vos connaissances dans le dernier quiz. À très bientôt pour un autre cours !